현대마린솔루션 IPO 순항 예고..시장참여자 90% "수요예측 흥행 기대"

- 이데일리TV 'IPO 전문가 서베이' HD현대마린솔루션 편

- 응답자 76.7% '공모주 투자 심리는 우호적'

- 공모가 적정성 '적당하다' 53.8% VS '적당하지 않다' 46.2%

[이데일리 김정훈 기자]

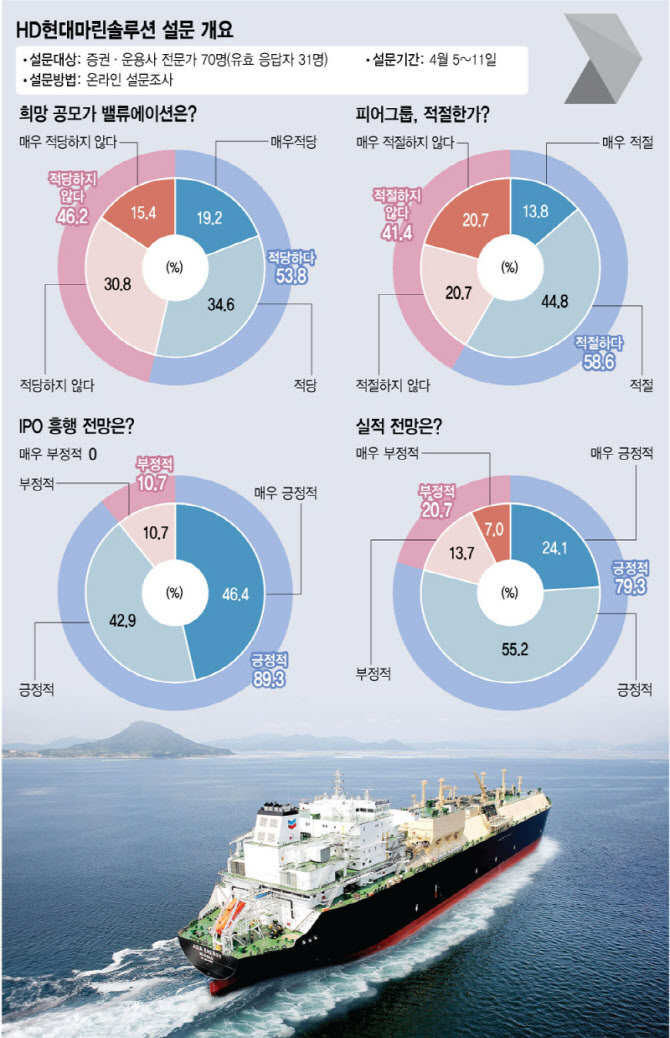

[이데일리TV 심영주 기자] LG에너지솔루션 이후 최대어로 꼽히는 HD현대마린솔루션이 기업공개(IPO) 흥행에 청신호가 켜졌다. 시장참여자 10명 중 9명(89.3%)은 HD현대마린솔루션 IPO 흥행 가능성이 크다고 봤다. 회사와 공모구조에 대한 매력도만 놓고 보면 실적이 성장세를 보이고 있고, 상장일 유통가능물량이 적다는 게 긍정 판단 주된 이유다.다만 희망공모가 적정성에 대해서는 평가가 엇갈렸다. 최대 7000억원대인 공모 규모와 비싼 몸값, 오버행 부담이 공모 흥행 변수가 될 수 있다는 것이다.

지난 12일 이데일리TV가 펀드매니저·애널리스트 등 시장 참여자 70명(유효응답 31명)을 대상으로 진행한 ‘IPO 전문가 서베이’에서 응답자 89.3%(긍정적 42.9%·매우 긍정적 46.4%)는 HD현대마린솔루션 IPO 흥행 가능성을 높게 점쳤다.

이번 설문조사는 지난 5일부터 11일까지 자산운용사·증권사 등 IB업계 관계자 70명을 대상으로 실시했다. 유효응답자는 31명이다.

이들 담당업무는 △펀드매니저 21명 △애널리스트 8명 △IPO 관련 업무 담당자 및 기타 2명이다. 공정성 확보를 위해 HD현대마린솔루션 공모 청약 주관사 소속 임직원과 이해관계자들은 배제했다.

공모주 시장이 연초 대비 소강상태에 접어든 모습을 보이고 있지만 여전히 ‘공모주 투자 심리는 우호적’(76.7%·복수응답)인 데다, LG에너지솔루션 다음으로 공모 규모가 큰 최대어인 만큼 관심이 쏠릴 것(46.5%·복수응답)이란 예상에서다. ‘가파른 실적 성장세’(33.3%·복수응답)를 보이고 있다는 점도 이유로 꼽혔다.

A증권사 애널리스트는 “실적도 무난히 나올 것으로 보이고 상장일 유통가능 물량이 16%로 매우 낮아서 수요예측에선 좋은 결과가 나올 것 같다”고 설명했다.

반면 IPO 흥행 가능성을 낮게 본 이들(10.7%)은 ‘공모 규모에 비례한 큰 투자 자금 부담’과 ‘높은 구주매출 비중과 오버행 우려’(각각 50%·복수응답)를 걸림돌로 꼽았다.

HD현대마린솔루션 향후 실적 전망을 묻는 질문에도 79.3%(긍정적 55.2%·매우 긍정적 24.1%)가 긍정적으로 예상했다.

최근 글로벌 환경규제 강화에 따라 친환경 선박이 각광받고 있는 만큼 ‘선박 개조 등 신조 수요가 늘어날 전망’(64%·복수응답)이라는 게 가장 큰 이유다. 이어 ‘HD현대 그룹 관계사로서 시너지 기대’(60%·복수응답), ‘대외 경기 영향을 덜 받는 AM(애프터마켓) 사업을 주력으로 해 실적 급등락 우려 적음’(52%·복수응답) 등 순으로 나타났다.

다만 HD현대마린솔루션이 제시한 기업가치에 대해선 고평가됐다는 의견이 적지 않다. 희망공모가(7만3300원~8만3400원) 적정성을 묻는 질문에는 ‘적당하다’는 답이 53.8%(적당 34.6%·매우 적당 19.2%), ‘적당하지 않다’는 답이 46.2%(부적당 30.8%·매우 부적당 15.4%)로 비슷한 수준을 보였다.

B자산운용사 펀드매니저는 “콜버그크래비스로버츠(KKR)가 프리IPO(상장 전 지분투자) 차원에서 투자할 때 HD현대마린솔루션이 인정받은 기업가치가 1조7000억원 수준”이라며 “이를 락바텀(최저점)으로 두고 비교기업이나 시가총액을 맞춘 것으로 보인다”고 말했다.

글로벌 사모펀드(PEF) 운용사 KKR은 HD현대마린솔루션 재무적투자자(FI)이자 2대 주주로, 이번 공모에서 보유 주식 1520만주 중 445만주를 구주매출로 내놓는다. 이는 HD현대마린솔루션 전체 공모 주식(890만주) 중 50%에 해당해 KKR 엑시트(투자금 회수)를 위한 상장으로 추정되고 있다.

자세한 내용은 4월 15일 오전 10시 30분 이데일리TV Market NoW 2부 ‘직썰! IPO’ 통해 방영됩니다.

심영주 기자szuu05@edaily.co.kr

저작권자 © 이데일리 & 이데일리TV - 상업적 무단전재 & 재배포 금지

놓치면 안되는 뉴스

지금 뜨는 뉴스

추천 읽을거리

VOD 하이라이트

이데일리ON 오늘의 전문가 방송

이데일리ON 전문가 베스트

-

Best

이난희

현금이 곧 기회다!

-

Best

성명석

주식 상식 다 잊어라!

-

Best

서동구 매직차트

[매직차트] 빅데이터 + AI트레이딩 솔루션

-

Best

주식와이프

▶주식과 결혼하세요◀

![(영상)김두규 변리사회장 “韓 기술 패권, ‘변리사 수가 현실화’ 직결”[이데일리초대석]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800148t.jpg)

![(영상)김용태 "윤 대통령, 조국도 만나지 않을 이유 없다"[신율의 이슈메이커]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900528t.jpg)