크래프톤, 청약 흥행 `실패`…상장 후 투자 전략은?

- 청약 증거금 5조358억원…경쟁률 7.79대 1

- 타IPO 대어 청약 결과 대비 '초라한 성적표'

- 투자시 오버행이슈 및 신작모멘텀 확인 필요

4일 이데일리TV 빅머니1부 ‘기업 in 이슈’ 방송.

[이데일리TV 이혜라 기자] 4일 이데일리TV 빅머니1부 ‘기업 in 이슈’에서는 오는 10일 유가증권시장에 상장하는 게임업체 ‘크래프톤’의 IPO(기업공개) 공모 결과 및 투자 전략을 짚어봤다.대표 주관사인 미래에셋증권(006800)에 따르면 크래프톤 청약 마감 결과 증권사 3곳(미래에셋증권, NH투자증권(005940), 삼성증권(016360))에 들어온 일반 청약 증거금은 총 5조358억원으로 집계됐다. 총 경쟁률은 7.79대 1이다.

여러 증권사를 통한 중복 청약이 가능했지만 증거금 규모, 경쟁률이 다른 대어급 공모주를 크게 밑돌았다. 크래프톤은 모집 물량의 절반을 모든 청약자에게 똑같이 배분하는 ‘균등 배정 방식’을 택해 최소 청약 수량(10주)를 신청했을 경우 균등배정으로만 최소 4주를 확보할 것으로 관측된다.

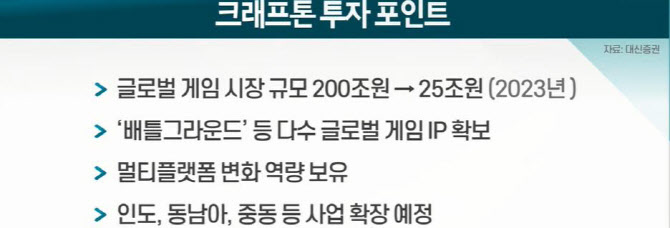

공모가 고평가 논란과 중국의 게임 규제 우려 속에서 아쉬운 성적표를 받아든 크래프톤의 향후 행보가 더욱 중요해진 시점이다. 크래프톤은 ‘배틀그라운드’·‘엘리온’ 등 다양한 IP(지적재산권) 및 동남아·중동 등 시장에서의 사업을 통해 저변 확대에 나설 방침이다. 앞서 공모자금 중 70%가량을 인수합병(M&A)에 쓴다고 밝힌 바 있다.

다만 향후 투자시 신작 모멘텀 작용 여부 확인은 필수다. 흥국증권은 기업분석보고서를 통해 “매출 다각화를 위해 신규 게임을 통한 유의미한 실적 성과가 필요한 상황”이라고 조언했다. 또 상장 직후 매도될 주식(오버행) 규모가 7조~8조원에 달할 것이란 점도 염두에 둬야 한다. 크래프톤은 상장 후 15영업일간 코스피 시가총액 기준 50위권 내를 유지시 IPO 특례 혜택에 따라 코스피200지수에 조기 편입될 수 있다. 관련 ETF(상장지수펀드) 추종 자금 등 유입을 기대해볼 여지가 있다.

크래프톤, 공모 청약 흥행에 실패?

- 최소 수량(10주) 청약 시 균등배정으로만 4주 확보 예상

- 공모가 고평가 논란…당국 증권신고서 정정 요구도

올해 공모 대어 청약경쟁률 및 증거금. (그래픽=김정훈 기자)

전일 중국에서 불거진 게임 규제 우려도 크래프톤 청약에 영향?- 中 관영매체 “온라인 게임, ‘정신적 아편’ 강력 규제해야”

중국 규제시 크래프톤 영향은?

- 크래프톤 2대주주 ‘텐센트’, 핵심 매출처

- 작년 亞 매출 4029억…중국 관련 매출 약 50%

상장 후 전망과 시장 신뢰 얻기 위한 과제는?

- 크래프톤, 10일 유가증권시장 상장

- 흥국증권 “신규 게임 통한 유의미한 실적 성과 필요”

- 코스피200 지수 편입 여부 살펴야

크래프톤 투자 포인트. (자료: 대신증권)

이혜라 기자hr1202@edaily.co.kr

저작권자 © 이데일리 & 이데일리TV - 상업적 무단전재 & 재배포 금지

놓치면 안되는 뉴스

지금 뜨는 뉴스

추천 읽을거리

VOD 하이라이트

이데일리ON 오늘의 전문가 방송

이데일리ON 전문가 베스트

-

Best

이난희

현금이 곧 기회다!

-

Best

성명석

주식 상식 다 잊어라!

-

Best

서동구 매직차트

[매직차트] 빅데이터 + AI트레이딩 솔루션

-

Best

주식와이프

▶주식과 결혼하세요◀

![[단독] 태영건설 경영정상화 빨간불...4500억 블루원 매각 무산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300829t.jpg)

![(영상)우리 헤어지지 말자[이혜라의 앵커나우]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200546t.jpg)

![(영상)경기부양=증시부양[이혜라의 앵커나우]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200522t.jpg)