'4조 대어' 현대마린솔루션 IPO 흥행 가를 변수 셋 [직썰! IPO]

- 이데일리TV 'IPO 전문가 서베이' HD현대마린솔루션 편

- ①비싼 몸값 ②오버행 우려 ③7500억대 공모 규모

[이데일리 김정훈 기자]

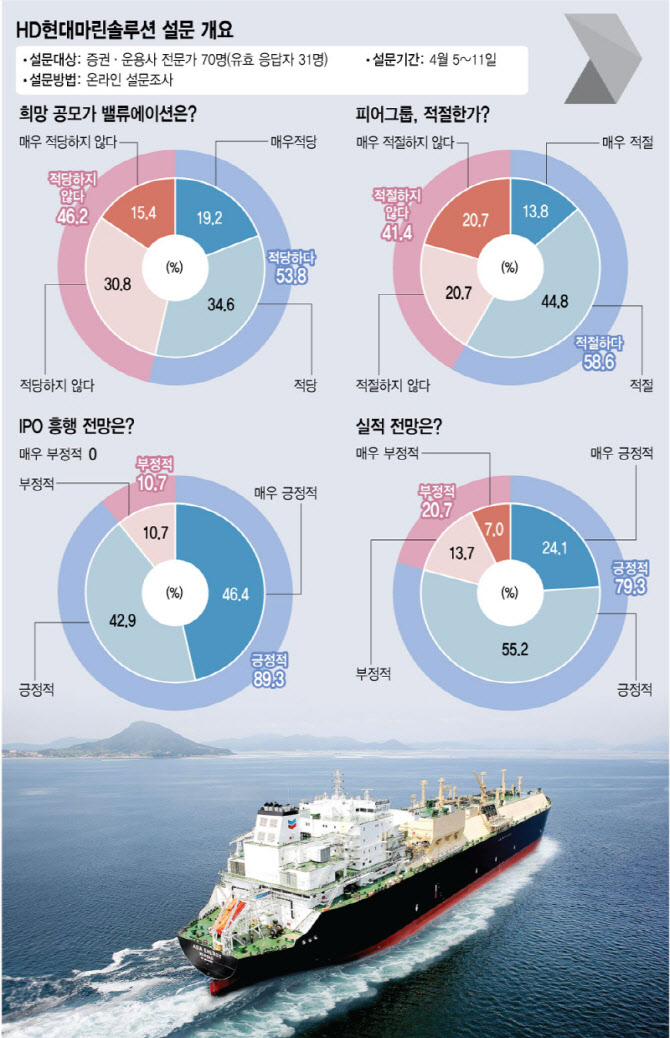

[이데일리TV 심영주 기자] LG에너지솔루션 이후 최대어인 HD현대마린솔루션 기업공개(IPO)에 청신호가 들어왔다.이데일리TV가 펀드매니저, 애널리스트 등 시장참여자를 대상으로 진행한 ‘IPO 전문가 서베이’에서 응답자 10명 중 9명(89.3%)은 HD현대마린솔루션 IPO가 흥행할 것이라고 전망했다.

다만 고평가된 기업가치와 오버행 우려가 공모 흥행을 가를 변수로 꼽혔다. 최대 7423억원에 달하는 공모 규모도 부담 요소가 될 수 있다는 평가다.

이번 설문조사는 지난 5일부터 11일까지 자산운용사·증권사 등 IB업계 관계자 70명을 대상으로 실시했다. 유효응답자는 31명이다.

이들 담당업무는 △펀드매니저 21명 △애널리스트 8명 △IPO 관련 업무 담당자 및 기타 2명이다. 공정성 확보를 위해 HD현대마린솔루션 공모 청약 주관사 소속 임직원과 이해관계자들은 배제했다.

◆ “KKR 투자금 회수 목적...몸값 끼워맞춰”

응답자 53.8%는 HD현대마린솔루션 희망 공모가(7만3300원~8만3400원)가 적정하다(적당 34.6%·매우 적당 19.2%)고 답했다.

응답자들은 공모가가 적정하다고 평가한 주된 이유로 ‘안정적인 실적 성장세’(60%·복수응답)와 ‘국내외 친환경 선박 개조 시장에서의 점유율 확대 기대’(50%·복수응답)를 꼽았다. ‘업종 전망이 긍정적’이란 점과 ‘전 세계적으로 선박 수리·개조 관련 회사가 드물어 프리미엄이 기대된다’는 점도 각각 45%(복수응답)나 됐다.

다만 희망 공모가가 적당하지 않다고 답한 이들도 46.2%(부적당 30.8%·매우 부적당 15.4%)에 달해 HD현대마린솔루션 기업가치에 대해서는 시장내에서 팽팽하게 의견이 엇갈리는 것으로 나타났다.

공모가가 과도하다고 평가한 응답자들은 ‘멀티플(기업가치 산정 배수)이 지나치게 높다’(76.9%·복수응답)는 점을 가장 큰 이유로 꼽았으며, ‘최근 각광받고 있는 로봇, 인공지능(AI) 등 업종 기업과 주가수익비율(PER)이 비슷하거나 높다’는 점이 53.8%(복수응답)로 뒤를 이었다.

B자산운용사 펀드매니저는 “보유 자산 규모가 크지 않아 주가순자산비율(PBR)이 아닌 PER을 기업가치 산정에 활용한 것으로 보이는데 그 배수가 31배 수준이나 돼 몸값이 비싸다고 생각한다”고 말했다.

통상 조선업은 시클리컬(Cyclical·주기적으로 호황과 불황을 오가는) 산업에 속해 이익 변동성이 크다. 이에 관련 기업들은 보유자산 규모를 따지는 PBR을 기업가치 산정 잣대로 활용하는 게 일반적이다.

HD현대마린솔루션은 선박 제조가 아닌 엔지니어링 기술 기반 기업인 만큼 고정비가 많이 필요하지 않아 PER을 활용하는 것도 무리는 아니다.

HD현대마린솔루션은 기업가치 산정을 위해 피어그룹의 평균 PER 배수 31.5배를 적용했다. 이에 따른 시가총액은 4조7613억원 수준이다. 여기에 21.4~30.9% 할인율을 적용, 상장 몸값은 최대 3조7071억원이다.

◆ “수급 양호하지만 공모 규모 부담...미확약 참여할 것”

HD현대마린솔루션이 선정한 비교기업에 대해서도 평가가 엇갈린다. 전 세계적으로 선박 애프터마켓(AM) 사업을 주력으로 하는 회사가 드물어 불가피했을 것이란 반응과 함께 몸값을 끌어올리기 위한 전략이었다고 보는 시선도 적지 않다.

비교기업 적절성을 묻는 질문에 적절하지 않다는 응답이 41.4%(부적절 20.7%·매우 부적절 20.7%)로, 적절하다(58.6%)와 큰 차이를 보이지 않았다. 비교 그룹이 부적절했다고 본 이유로는 ‘주력 사업 및 제품 차이’(57.1%·복수응답), ‘고객 및 매출 발생 지역 차이’(50%·복수응답), ‘실적 및 시가총액 등 규모 차이’(42.9%·복수응답) 순으로 나타났다.

HD현대마린솔루션은 비교기업으로 국내기업인 HD한국조선해양과 스웨덴 알파라발(ALFA LAVAL AB), 노르웨이 콩스버그(Kongsberg Gruppen), 유럽 바르질라(WARTSILA OYJ ABP)를 선정했다.

이들의 작년 순이익 규모는 HD한국조선해양이 2217억원, 알파라발 8128억원, 콩스버그 4647억원, 바르질라 3709억원이다. 반면 HD현대마린솔루션 작년 순이익은 1511억원 수준으로 격차가 크다.

A증권사 애널리스트는 “해외 비교기업들은 에너지나 생명과학, 바이오 등 사업구조가 다변화돼 있어 직접적으로 비교하기에는 무리가 있다. 여기에 작년 법인세 이연으로 잠시 실적이 좋아진 한국조선해양도 포함됐다”면서 “콜버그크래비스로버츠(KKR) 엑시트(투자금 회수)를 위해 기업가치를 뻥튀기한 느낌”이라고 말했다.

다만 공모주 시장에 대한 관심이 여전히 높은 데다 실적이 성장세를 보이고 있고, 상장일 유통가능물량이 16% 수준으로 적다는 점이 공모 흥행에 보다 긍정적인 영향을 미칠 것이란 분석이다. 특히 상장일 유통가능물량은 단기적으로 수급에 영향을 미치기 때문에 공모 흥행 여부를 결정짓는 주된 요인 중 하나다. 일반적으로 유통가능물량이 적을 수록 상장일 주가 상승 가능성이 커진다.

B자산운용사 펀드매니저는 “수급 측면에서 긍정적이라 공모주로서 매력은 있다”며 “다만 공모 규모가 워낙 커 미확약으로 참여해 리스크를 줄일 생각”이라고 전했다.

자세한 내용은 4월 15일 오전 10시 30분 이데일리TV Market NoW 2부 ‘직썰! IPO’ 통해 방영됩니다.

심영주 기자szuu05@edaily.co.kr

저작권자 © 이데일리 & 이데일리TV - 상업적 무단전재 & 재배포 금지

놓치면 안되는 뉴스

지금 뜨는 뉴스

추천 읽을거리

VOD 하이라이트

이데일리ON 오늘의 전문가 방송

이데일리ON 전문가 베스트

-

Best

이난희

현금이 곧 기회다!

-

Best

성명석

주식 상식 다 잊어라!

-

Best

서동구 매직차트

[매직차트] 빅데이터 + AI트레이딩 솔루션

-

Best

주식와이프

▶주식과 결혼하세요◀

![(영상)김두규 변리사회장 “韓 기술 패권, ‘변리사 수가 현실화’ 직결”[이데일리초대석]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800148t.jpg)

![(영상)김용태 "윤 대통령, 조국도 만나지 않을 이유 없다"[신율의 이슈메이커]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900528t.jpg)